¿Hay atraso cambiario?

Emilio Ocampo dice que cuando se debate nuevamente si el peso está sobrevaluado, para quienes han vivido en la Argentina durante el último medio siglo la discusión genera una sensación de déjà vu.

Por Emilio Ocampo

Se ha abierto nuevamente un debate recurrente en la Argentina en las últimas ocho décadas: ¿Hay atraso cambiario? Como es usual, desde el gobierno se ofrecen una variedad de buenas razones para justificar una respuesta negativa. Por el otro lado, analistas independientes en la Argentina y en el exterior argumentan lo contrario. ¿Por qué es relevante este debate? Porque históricamente el atraso cambiario en la Argentina casi siempre terminó mal, es decir, con una devaluación abrupta que desencadenó una crisis y provocó un cambio de régimen de política económica.

Para dilucidar la cuestión lo primero que hay que hacer es definir cuál tipo de cambio es el relevante. Para la gente común es el dólar, es decir, el tipo de cambio nominal bilateral con Estados Unidos, que ve en los diarios todos los días. Los economistas en vez se enfocan en el tipo de cambio real multilateral (TCR), es decir un promedio ponderado del tipo de cambio bilateral de los socios comerciales ponderado por su participación en el comercio exterior y ajustado por precios internos y externos. En su definición usual, el TCR no es más que la relación entre el precio de los bienes comerciables fijado internacionalmente y el precio de los bienes no comerciables fijado en el mercado interno.

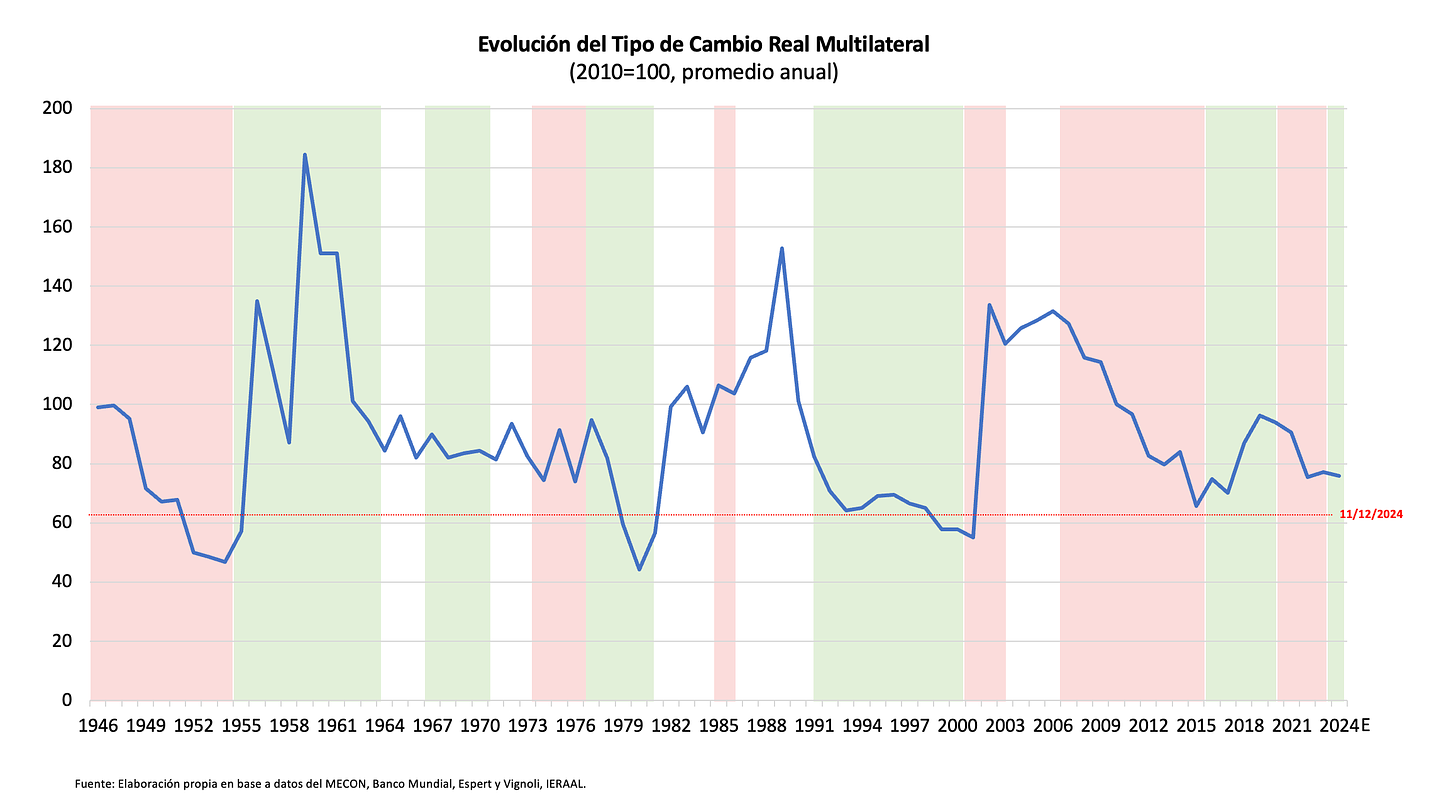

Para justificar si hay o no atraso cambiario algunos economistas se basan en gráficos como el siguiente que muestra la evolución del TCR desde 1946.

Sin embargo, hay que tomar “con pinzas” cualquier conclusión respecto a un posible atraso cambiario derivada de la mera observación de este gráfico.

En primer lugar, hay que distinguir el TCR observado en un momento dado de aquel que, en teoría, mantiene el equilibrio macroeconómico (es decir, pleno empleo y un saldo de cuenta corriente financiable sin sobresaltos). La comparación entre ambos es la que permite dilucidar si hay o no atraso cambiario. El problema es que el primero es observable mientras que el segundo no necesariamente lo es (su mejor aproximación surge de un mercado cambiario libre de intervención).

El TCR observado bajo distintos regímenes de política económica no siempre comparable. Para comparar “manzanas con manzanas” también hay que ajustar por la existencia de controles de precios y salarios, aranceles, controles cambiarios, restricciones a los movimientos de capitales, nivel de gasto público, saldo de la cuenta corriente de la balanza de pagos, niveles de productividad, términos del intercambio, etc.

Aun si pudiéramos estimar correctamente el TCR de equilibrio incorporando el efecto de todas estas variables, nos faltaría un factor clave: la sustentabilidad política del régimen de política económica. La probabilidad de un cambio de régimen se determina en el ámbito de la política pero depende en gran medida del desempeño de la economía. Cuando esta probabilidad cruza cierto umbral, lo que hasta entonces era macroeconómicamente viable puede resultar políticamente inviable. Un TCR que, ex ante, pudo haber estado en equilibrio puede dejar de estarlo muy rápidamente.

Recordemos que, ceteris paribus, el TCR de equilibrio bajo un régimen corporativista-proteccionista es significativamente más alto que bajo un régimen de libertad cambiaria y apertura comercial (aunque el TCR observado sea similar). La transición de uno a otro siempre genera inestabilidad cambiaria.

¿Quién se beneficia del atraso cambiario en la Argentina? Fundamentalmente los trabajadores, ya que tiende a aumentar el salario real y su poder adquisitivo internacional. No es casual que la política económica populista históricamente haya estado asociada a una fuerte apreciación del peso. Esto en parte es consecuencia del aumento del gasto público, otra medida típica de gobiernos populistas. ¿Y quiénes se perjudican con la sobrevaluación del peso? Los exportadores y, si es que hay apertura comercial, los industriales que producen bienes sustitutivos de importaciones. Es aquí donde la política introduce una cuña. Por eso tampoco es casual que bajo el populismo, el atraso cambiario siempre es acompañado por medidas proteccionistas y controles de cambios y capitales.

Este es el policy mix preferido por el régimen corporativista-porteccionista que con mayor o menor intensidad impera en la Argentina desde 1946. Los principales defensores de este régimen son los líderes sindicales y los empresarios prebendarios, subsidiados y protegidos. Los perdedores han sido varias generaciones de trabajadores cuyos ingresos reales quedaron estancados, consumidores que tuvieron que comprar productos caros y de mala calidad, ahorristas que vieron el fruto de su trabajo licuado por la inflación, y productores agropecuarios cuyas rentas fueron confiscadas sin ley del Congreso. Es decir, la mayoría de los argentinos.

Desde 1946 comenzó un ciclo que, a grandes líneas, se repite: un aumento de los términos del intercambio abre la puerta a una “fiesta populista” de consumo y redistribución de ingresos. Esta fase se caracteriza por aumentos de salarios nominales, expansión del gasto público financiado crecientemente con emisión monetaria, controles precios, restricciones a los movimientos de capitales, confiscación de la renta del sector agropecuario y atraso cambiario. A esta fiesta populista siempre le sigue una resaca. Las crisis gemelas que caracterizan esta fase terminal –inflación y escasez de dólares– le abren la puerta a un gobierno no populista que intenta estabilizar la economía.

La receta usual de estos gobiernos consiste en un ajuste de precios relativos inicial vía una fuerte devaluación del peso, seguida de una liberalización comercial y financiera, una tímida y gradual reducción del gasto público, endeudamiento externo para financiar el gradualismo, y, “ancla cambiaria” para estabilizar los precios internos.

Luego de un éxito inicial en términos de inflación y crecimiento, un shock interno (por ejemplo, el Cordobazo en 1969) y/o externo (por ejemplo, Volcker en 1979 o la devaluación del real en 1999) saca a la economía del equilibrio, lo cual le permite a la coalición corporativista-proteccionista recuperar poder político y plantear un cambio de régimen. La incertidumbre que genera este cambio en la relación de fuerzas se refleja de inmediato en el valor del dólar (o la tasa de interés). Lo que parecía viable rápidamente deja de serlo.

Una vez en el poder, si el mercado no forzó previamente una depreciación del peso, la coalición corporativista-proteccionista “corrige” cualquier atraso cambiario mediante una devaluación “compensada”. Luego, para volver a hacer viable el atraso, fija arbitrariamente el tipo de cambio y reimpone restricciones a los movimientos de capitales. El cierre de la economía y los controles de precios y salarios vuelven a completar el policy mix populista.

Como se puede ver en el gráfico, desde 1945 hasta 2023 se ha repetido el mismo patrón con y sin proteccionismo y controles de capitales: períodos de apreciación del TCR observado periódicamente interrumpidos por bruscas devaluaciones nominales (la única excepción fue el período 2003-2006). El TCR de equilibrio aumentó durante gobiernos populistas y cayó, al menos por un tiempo, bajo gobiernos no populistas. Para los primeros el atraso cambiario fue una herramienta de redistribución de ingresos mientras qué, para los segundos, una herramienta de estabilización.

Como expliqué en mi libro Entrampados en la farsa, la razón por la cual este ciclo se repite hay que buscarla en el éxito electoral de la narrativa peronista. Desde entonces hubo dieciséis elecciones presidenciales, y, en diez, incluyendo la de Héctor J. Cámpora, ganó el peronismo (en dos estuvo proscrito). Esta narrativa de explotación de los trabajadores por una oligarquía terrateniente y el capital extranjero (o extranjerizante) que propuso Perón es el sustento cultural de un régimen corporativista-proteccionista. Bajo este régimen los aumentos de salarios se desvinculan de la productividad y los precios internos se divorcian de los externos. Consecuentemente, la economía se cierra y se estanca.

Muchos abrigamos la esperanza de que Javier Milei logre romper este ciclo perverso. Después de tantas desilusiones es tentador creer que esta vez será diferente. El problema es que nos tomará varios años saberlo a ciencia cierta. No olvidemos qué los diez años de la Convertibilidad, en los que pareció que el régimen corporativista-proteccionista había desaparecido para siempre, fueron seguidos por dieciséis años de kirchnerismo que lo revivió y fortaleció, dejándonos como legado sus clásicas crisis gemelas.

La actual gestión comenzó con una fuerte devaluación, seguida por un policy mix que ha llevado a una fuerte apreciación del peso con una promesa de liberalización comercial y financiera. Lo verdaderamente novedoso en esta oportunidad y que tiene importancia decisiva es el fuerte compromiso que ha demostrado el presidente con el equilibrio fiscal y la desregulación. La actividad económica se recupera, las expectativas mejoran y las encuestas indican que, a esta altura de su mandato, el presidente goza de un apoyo de la opinión pública superior al de sus predecesores en lo que va de este siglo.

Hay algunos buenos argumentos macroeconómicos para creer que, de perdurar el equilibrio fiscal y las desregulaciones, mantenerse la disciplina monetaria y materializarse plenamente el potencial de Vaca Muerta y la minería, el TCR observado no está muy lejos del de equilibrio. La convergencia de ambos depende de una carrera contra el tiempo entre la apreciación del peso provocada por la política cambiaria y las mejoras a la productividad que se pueden esperar de la desregulación y las (prometidas) reducciones de impuestos. La clave es que esta convergencia sea rápida y que cualquier deflación resultante no cause demasiados estragos en la actividad económica (particularmente PyMEs) y el empleo. Caso contrario aumentará la probabilidad de un cambio de régimen y, por lo tanto, también el TCR de equilibrio.

Obviamente, cualquier cualquier shock externo –abrupta suba de tasas en Estados Unidos, fuerte, apreciación internacional del dólar y/o un menor precio de la soja– puede empujar abruptamente hacia arriba el TCR de equilibrio y descalabrar esta convergencia.

Es decir, como ocurrió tantas otras veces en el pasado, la economía influirá sobre la política, y la política, sobre la economía, en un loop inestable, con equilibrios múltiples y muy sensible a cualquier perturbación interna o externa.

Creer que la solución al problema argentino consiste en seguir eligiendo de ahora en más gobiernos “buenos” es voluntarismo puro. Hasta los países más avanzados eligen cada tanto gobiernos “malos”. Lo que necesitamos es una reforma que imponga un alto costo político a la adopción de políticas “malas” por parte de los gobiernos “malos” que, inevitable y lamentablemente, en algún momento, tendremos. La peor política de los últimos ochenta años ha sido recurrir a la inflación para financiar un nivel de gasto público excesivo e ineficiente. A eliminarla para siempre debe apuntar cualquier reforma.

Este artículo fue publicado originalmente en Dolarización en Argentina (Argentina) el 5 de diciembre de 2024.