El mito del "gasto social" en México

por Roberto Salinas León

Roberto Salinas León es catedrático y consultor mexicano y Académico asociado del Cato Institute. Este ens

Este ensayo fue publicado originalmente en el libro Políticas Liberales Exitosas (Fundación Atlas 2005). También puede leer este documento en formato PDF aquí.

Somos el caso extremo de una sociedad abierta; estamos, como diría un matemático, en el límite donde ciertos hechos de vital importancia en otros lados, se ven insignificantes aquí; el mismo límite donde los hechos vistos insignificantes en esos mismos lados, son considerados de vital importancia aquí…

- Sir John Cowperthwaite, Ministro de Finanzas de Hong-Kong, 1962

Las consecuencias del “gasto social”

En la economía política moderna, los riesgos a la libertad, a una sociedad abierta, provienen de tres factores principales: la visibilidad de grupos de intereses especiales, las transformaciones del estatismo en nuevas modalidades, mutaciones menos reconocibles de intervencionismo estatal en la vida cotidiana, pero no menos efectivas; y el problema de interpretación sobre el verdadero funcionamiento de los mecanismos de mercado, de un orden de libertad. Estos tres elementos se concentran en el instrumento de mayor abuso en los círculos del populismo, la demagogia y la política de todos los días: el “gasto social”.

Una de las enseñanzas de uno de los fundadores de la escuela de elección pública, James Buchanan Premio Nobel de Economía 1986) es que el poder del gobierno en el proceso democrático puede ser objeto de abuso por poderosos intereses especiales que buscan una redistribución del ingreso a su favor. Esto es lo que sucede en los debates presupuestales alrededor del tema del gasto público, y específicamente la figura retórica del gasto social. Este concepto es, y sigue siendo, una gran fuente de abuso político, que sirve los objetivos inmediatos de una mayor popularidad política pero que en la economía real equivale a una mera transferencia de recursos, incluso una deficiente administración de las arcas fiscales. El problema mercadológico es que la oposición formal a ciertos usos del gasto público, con un adjetivo tan servicial, tan políticamente correcto, como “social,” representa un esfuerzo perdido—aun cuando esta oposición no esté en contradicción con los objetivos de reducir la pobreza, buscar mejores, más eficientes usos del gasto público, y en última instancia de una sociedad donde se pueda vivir mejor.

Los aumentos sistemáticos en el rubro de “gasto social” en el presupuesto federal mexicano no se han reflejado en una disminución verificable de la pobreza en el campo, en los centros urbanos, en el economía en general. Al contrario, se han multiplicado abusos presupuestales, al servicio del mercado de rentas que caracteriza la burocracia moderna, y todo bajo la predecible excusa que se necesita aumentar “gasto social”—bajo la inocencia de pensar que el Estado es creador de riqueza, fuente de prosperidad, y no meramente un administrador más (generalmente ineficiente) de recursos. La percepción generalizada es que existe una obligación del Estado para resolver todos los problemas de bienestar de los ciudadanos. En las palabras de James Buchanan, el lema “el Estado se ocupará de usted” parecería ser el himno de la modernidad. Sin embargo, los llamados constantes para atacar un problema por medio del aumento al gasto en rubros como educación (digamos, con un objetivo arbitrario de alcanzar 8% del ingreso nacional) o salud o vivienda, pasan por alto dos consideraciones: el hecho que para poder destinar recursos a una de estas actividades es necesario primero retirarlos de otro sector de la sociedad, lo cual implica no la creación de riqueza, sino la transferencia de la misma; el hecho que un problema de financiamiento no necesariamente exige mayor gasto, sino mejor uso del gasto—o sea, que la solución a un problema social debe contemplar la idea de “costo-eficiencia” de los recursos. De otra forma, literalmente, se están tirando recursos escasos a la basura.

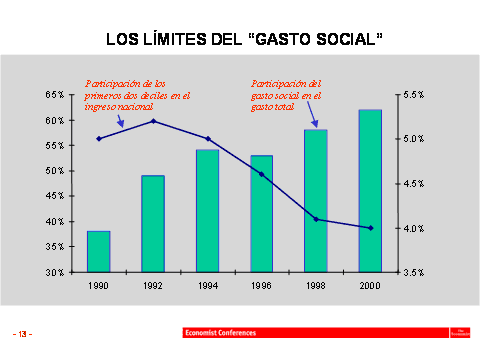

La siguiente gráfica, elaborada por Quántica Consultores, demuestra en una forma dramática la injusticia generada por el desperdicio presupuestal del “gasto social”:

Es decir, esta gráfica refleja el comportamiento de dos variables claves: la participación de los dos primeros deciles de la población en nuestro ingreso nacional (es decir, las familias más pobres del país) y la participación del “gasto social” en el gasto federal. El primero ha sufrido una caída de arriba de un 20% en el periodo 1990-2000 (misma que ha empeorado en el presente sexenio), al bajar de un porcentaje de arriba del 5% del ingreso nacional a 4% en la actualidad; el segundo, sin embargo, deja entrever un aumento exponencial en el gasto social, como la proporción del gasto federal total, al pasar de unos 38 centavos de cada peso gastado, a 63 centavos de cada peso en el presupuesto federal. La inferencia, a primera vista, es que las familias más pobres de la economía mexicana se han visto perjudicadas, no beneficiadas, del alza observada en el rubor de “gasto social”. Sin duda, hay varias explicaciones, pero un hecho es contundente: la brecha que se genera a partir de 1996 equivale a la renta burocrática derivada del gasto social—o sea, el hecho que un 75% del gasto social lo consume el aparato gubernamental.

Este hecho refleja el problema de elección pública en las sociedades modernas. Un sistema que permite que la mayoría democrática, o la representación política, expropie la propiedad de otros en nombre del “bien social”, no es congruente con una sociedad civil basada en la protección de los derechos de propiedad. En el ejercicio anterior, hubiera sido mucho más eficiente, y acto de caridad infinitamente más reconocible, si los recursos que se destinaron al aumento del gasto social se hubieran repartido, directamente, en efectivo o en bonos intercambiables por servicios sociales como educación y salud, entre las cuatro millones de familias más pobres del país. Bajo ese escenario, los recursos fiscales que hoy ya se comió la burocracia, se hubieran canalizado, y quedado, en poder de las familias más necesitadas del país. Por consiguiente, la intermediación burocrática de estos recursos no tan sólo privo a estas familias de una oportunidad de financiamiento, sino, más importante aun, de la libertad de elegir el uso de recursos que supuestamente se tenían marcados para este sector de la sociedad.

En esas circunstancias, el proceso político ha manipulado esta figura romántica del “gasto social” para privilegiar no a los más necesitados, sino a los intereses de grupos bien organizados, que así minan el proceso económico y la oportunidad de desarrollar mejores usos de los recursos fiscales de la nación. Sin duda, los temores naturales de vivir sin una figura paternalista que permita la redistribución de la riqueza oscurecen el reconocimiento abierto del mito del gasto social. El especialista en la materia Henry Manne, otro pensador importante de la escuela de elección pública, sostiene que el problema de “la venta del orden de mercado” obedece a la existencia de mercados políticos donde se intercambian favores (vota por mi) por favores (prometo subsidios, gasto social, lo que sea). Este es el problema de “rent-seeking” (rentismo) que hace difícil transformar las ideas de la sociedad abierta en política social. La libre asignación de recursos en un orden de competencia siempre enfrenta el problema de intereses especiales, de rentismo. La redistribución de ingreso que se da por medio de las rentas en el medio político necesariamente distorsionan los mecanismos de mercado. Esto representa un reto permanente para la formación de una sociedad libre, por medio de la serie de reformas estructurales que necesita nuestro país.

Las dimensiones del proyecto económico

En la actualidad, el proyecto económico responde más a la coyuntura que a las bases permanentes para el alto crecimiento. El desafío de la transformación estructural implica analizar, en forma objetiva, lo que se ha hecho, pero sobre todo, lo que falta por hacer. Ello, a su vez, necesariamente implica abandonar el simplismo político de brindar una “vital importancia” a la ecuación que el mayor “gasto público” es la principal solución a los problemas económicos del país. En las palabras de Luis Rubio:

Lo que está de moda es criticar la apertura, proponer una renegociación del TLC y demandar mayor gasto público. En suma, restaurar las políticas que nos llevaron a padecer años de crisis. Las épocas de crisis destruyen el ahorro familiar, desaparecen empleos, y empobrecen a la población…pero también hacen riquísimos a muchos empresarios, líderes sindicales, y políticos, y abren el camino para hacer de la intermediación de las burocracias un elemento clave. En lugar de discutir los temas urgentes del país, vivimos el debate impuesto por los intereses y frivolidades de los vivales de siempre. Evidentemente es imperativo crear condiciones que restauren la capacidad de crecimiento de la economía, pero invocar a lo que no funcionó, no sólo es absurdo, sino ominoso. (Luis Rubio, “El Motor de la Economía”, Reforma, Abril 27, 2003, p. 29A.)

Parecería que los asuntos de vital importancia para el país son considerados insignificantes en el debate actual. Empero, la formación de riqueza, aquí y en todo el mundo, depende de principios, de bases que garanticen prosperidad a largo-plazo. No hay varas mágicas. Hay caminos correctos o caminos equivocados.

La transformación va más allá del ajuste macroeconómico, acuerdos particulares o planes nacionales de desarrollo. Si el gobierno interviene en la distribución de la riqueza, independientemente de los mecanismos fiscales de gasto a su disposición, necesariamente estará retirando una porción de los factores de producción de otras áreas de la economía. Esto sucede con el abuso del sistema impositivo, e instrumentos como el “gasto social”. El privilegio de unos requiere la pérdida de otros. El desafío de la transformación es sustituir la distribución de riqueza (el bajísimo rendimiento del gasto), que ha significado la distribución de la pobreza, por la distribución de las oportunidades, las posibilidades de crecimiento para todos los ciudadanos.

Douglass North, Premio Nobel de Economía 1993, afirma la importancia del marco de instituciones, los incentivos a largo-plazo, en el desarrollo económico. North sostiene:

- Las instituciones definen las limitaciones diseñadas por el ser humano para dar forma a la interacción humana.

- Las instituciones reducen la incertidumbre al proveer una estructura básica para la vida cotidiana.

En otras palabras hay condiciones jurídicas que determinan el desarrollo a largo plazo. El propio acto de intercambio, sea entre dos personas o dos millones de personas, presupone la institución del contrato, protección de derechos de propiedad, y la premisa que una parte gana sólo si la otra gana. Ya es un hecho formal, y no solamente una especulación informada, que existe una re relación causal entre grados de libertad económica y mayores índices de crecimiento. Es decir, a más libertad, más prosperidad. Los apóstoles del “gasto social” deberían estar más preocupados de ampliar los espacios de la libertad de elección, si realmente se preocupan por mejorar las condiciones de vida de las familias mexicanas más necesitadas.

La versión del Índice de Libertad Económica Mundial 1975-2005 encuentra una correlación positiva entre la libertad económica y el crecimiento, misma que sugiere que los países que aplican políticas consistentes con los criterios de libertad de elección se ven premiadas con una tasa de crecimiento mayor, y un nivel de vida más alto. El índice de este estudio coloca a México en el lugar 45 de un universo de 103, o sea, en el tercer quintil de este grupo. Entre los primeros lugares de esta lista se encuentran países con escasos recursos, que sin embargo han logrado altos índices de crecimiento en los últimos veinte años: Hong Kong, Suiza, Nueva Zelanda, Singapur, Taiwan, y otros. Esa es la diferencia que hace la libertad en una economía: reducción de trabas innecesarias, estabilidad de precios, bajas tasas impositivas: mayor oportunidad y mayor bienestar.

En ausencia de un marco que ofrezca garantías institucionales al trabajo y a los frutos del trabajo, surgen problemas de incertidumbre en materia de propiedad, de pérdida de cálculo económico, asignación ineficiente de recursos, así como la anomalía que unos tienen mayor derecho a los frutos del trabajo de otros—precisamente lo que suele pasar cuando se manipula la mítica figura del gasto social. En concreto, sin el derecho a la propiedad en el marco de un esquema que facilite transacciones económicas, desaparece el motor de un mercado libre: los incentivos.

Las bases de una reforma presupuestal

En materia de la libertad económica, una segunda ola de reformas en los rubros fiscal, así como presupuestal, significan acciones para consolidar un país más próspero, que brinde oportunidades para todos los mexicanos. Los impuestos, de este punto de vista, representan el precio que debe pagar el ciudadano para obtener los servicios básicos de un gobierno: paz, seguridad, y la protección de los derechos de propiedad. La política fiscal, por tanto, debe procurar eficiencia y equidad en el ejercicio cotidiano del gasto público. Precisamente, el problema capital que enfrenta el gobierno mexicano no es tanto el bajo nivel de recaudación fiscal, sino la alta ineficiencia e ineficacia del gasto público, tanto por el elevado costo de operación del aparato gubernamental, como por la multiplicidad de funciones que este realiza.

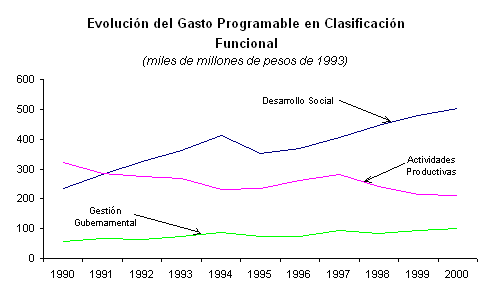

A partir del inicio de la década de los 90s, se ha dado un aumento significativo en el tamaño del gobierno. En este periodo, el gasto total de gobernar ha pasado de 9,4% del gasto programable a un 12% en la actualidad, lo que equivale a un aumento de 75% en términos absolutos:

En materia presupuestal, una reforma estructural integral debe trabajar sobre los siguientes rubros del universo fiscal en México:

Estabilidad Fiscal: es prioritario contar con un esquema fiscal estable, que permita el desarrollo de empresas y empresarios, que brinde incentivos para la inversión y que entorpezca lo menos posible el desarrollo de los negocios. Las decisiones empresariales no deben ser función de cambios repentinos o arbitrarios en la miscelánea fiscal, como nuevas tasas especiales o la expropiación de los recursos del sistema de ahorro para el retiro, sino el producto de argumentos comerciales. Por ello urge cambiar el esquema impositivo de recaudación por un esquema que utilice impuestos bajos como motores de inversión. Por ejemplo, una simplificación radical del código vigente, que elimine preferencias fiscales, y que reduzca la necesidad de vivir con documentación innecesaria, auditorias constantes y manejo de criterios contables sumamente complejos.

Reducir el Tamaño del Gobierno: La sociedad mexicana no puede seguir pagando por un gobierno obeso y poco productivo. Son pocos los que pagan impuestos, de por sí altos y discrecionales, y sobre ellos recae todo el gasto que realiza el gobierno. Por ello, urge que el gobierno se ajuste al tamaño de nuestra economía y sea más eficiente en su manera de hacer las cosas. En los países miembros de la OCDE, el gasto público ha aumentado en forma exponencial en los últimos cincuenta años: de un promedio de 8,3% del PIB a un promedio de 47,2% del PIB. Sin embargo, el nivel óptimo del Estado es de 10%-15% del producto nacional. Si se da un nivel de gasto mayor a 40%, se observa un nivel menor de crecimiento, reflejo de una mala asignación de recursos.

Incluso, l os múltiples propósitos de la Convención Nacional Hacendaria implican definir tres interrogantes capitales del ejercicio del gasto público federal: ¿en qué se gasta, como se gasta, y porqué se gasta? Si bien estas son preguntas sobre el sistema de egresos, y sobre una reforma presupuestal, su análisis significa abordar la Reforma del Estado. En el fondo, la conclusión del debate fiscal refleja diferentes visiones sobre el papel del estado en la sociedad. El Estado se concibe como el mecanismo institucional de coerción que requiere una sociedad para obligar a las partes involucradas a respetar los términos de intercambio, bajo un clima de paz y seguridad. Si, paralelamente, también abarca funciones adicionales, como distribución del ingreso, la previsión de servicios básicos, o la propiedad monopólica de unos factores de producción, necesariamente retira una porción de factores de producción de otras áreas de la economía. El tamaño de los ingresos es función del tamaño de los egresos, y el tamaño de los egresos es función del tamaño del Estado que desean los participantes del contrato social. El gran dilema para los participantes de la Convención es que bajo el criterio tradicional, las actividades del Estado se limitan a un campo de acción que no es consistente con varias de las actividades que, de acuerdo a la sabiduría convencional, debe llevar a cabo el Estado—ciertamente, no es consistente con otorgar privilegios, planear, orientar y dirigir la actividad económica, organizar factores estratégicos de producción, o usar el sistema de impuestos para redistribuir la riqueza. Por ejemplo, en la vision de James Buchanan, le corresponde al Estado “funciones protectivas y productivas”, por ejemplo, la protección de propiedad privada, observar el cumplimiento de contratos voluntarios, garantizar la entrada y salida de mercados de industria, servicios o comercio, la prevención de los fraudes en actos de intercambio, y la previsión de ciertos “bienes públicos”, como la administración de la justicia, la preservación de la paz social, o la construcción de una amplia red social para los menos protegidos de la sociedad.

Necesariamente, esta reflexión nos lleva a plantear la pregunta sobre el tamaño del Estado que desea la sociedad, ya que el costo del Estado implica una reducción de los recursos del sector privado, una pérdida de ganancias por los intercambios potenciales que se hubieran realizado con esos recursos, y un costo en la burocracia de los ejercicios fiscales de recaudación. En el fondo, todos los temas de la Convención Hacendaria tocan el tema más importante, la madre de todas las preguntas, de los debates en la política económica contemporánea de nuestro país: ¿qué tipo de Estado queremos?

Responsabilidad fiscal : Hay gobiernos responsables y gobiernos irresponsables. Mantener equilibrio en las finanzas públicas no es dogmatismo fiscal, sino un reflejo de que se debe manejar los recursos públicos bajo un marco de responsabilidad. Ruth Richardson, ex-Ministra de Finanzas de Nueva Zelanda, habla de la responsabilidad de un gobierno de prever ‘aterrizaje suave’ para los imprevistos, por ejemplo construir una red de protección para el sector de marginados de una sociedad. Sin embargo, dice, es necesario evitar que la red se convierta en un paragüas de hoyos negros presupuestales, al servicio más de los privliegios y menos del interés público. La marginación es un problema estructural de la economía. El problema no se puede superar redistribuyendo la pobreza, sino generando condiciones de riqueza. Es mucho más importante plantear como lograr altos niveles de crecimiento, con estabilidad de precios, que satanizar el principio elemental de que no se puede gastar más de lo que se tiene.

Transparencia fiscal : El gasto público es un préstamo por parte del universo total de los contribuyentes, captado vía impuestos, que vence cuando el universo mencionado recibe el servicio a cambio—seguridad, impartición de justicia, protección de propiedad individual, así como algunos servicios públicos. El presupuesto mexicano ha sido objeto de constante abuso por parte del proceso político, precisamente porque no se ha generado un sistema de rendición de cuentas. Esta laguna institucional ha cambiado, recientemente, en aras de transparentar la gestión del gasto público. El formato de presentación del presupuesto que se adoptó para el proyecto de egresos en el 2003 es un paso de vital importancia hacia una reforma presupuestal. Este diseño basado en metas e indicadores, estilo resumen ejecutivo, permite el análisis objetivo, muestra claramente los desperdicios financieros y revela varias incongruencias, así facilitando la toma de decisiones para los legisladores. Anteriormente, los diputados mexicanos recibían un proyecto caracterizado por toneladas de papel, con un total de trece tomos, lo que se prestaba en forma muy natural a esconder la información en un universo contable hiper-complejo, con más de 10.000 proyectos específicos de gasto y una enorme multiplicidad de actividades. A partir del nuevo formato, los representantes del gobierno deben “rendir cuentas” en base a indicadores de desempeño (algunos que son verdaderamente ridículos, pero no por ello corregibles). La tarea vital en materia de mayor transparencia es exigir al proceso político en su totalidad que corrijan los indicadores, así como las metas. Esto, en las palabras de Ricardo Medina, daría lugar a que los políticos nos digan, en cristiano, “los ‘para lograr qué’ de cada centavo que nos piden”, con lo cual se podrían generar ahorros fundamentales en el presupuesto, tanto en recursos erogados, como en costos de oportunidad.

Comunicación fiscal : Las propuestas para hacer más eficiente el proceso presupuestal se basan en una distinción clave entre un sistema de contabilidad nacional, el cual tiene una misión meramente descriptiva, y un mecanismo de decisión de políticas públicas de “para qué” y “para quién” sirve el gasto público. Algunas ideas de estrategias de comunicación que se podrían seguir parten de la premisa que las cosas sí pueden mejorar en ausencia de una reforma fiscal, al presentar un proyecto de reducción o ahorro del gasto público. Para ello, se podría proponer:

- Realizar una encuesta nacional sobre lo que la gente piensa del gasto público, que incluya preguntas como las siguientes: ¿para que se usan los impuestos? ¿quiénes se benefician del gasto público? ¿son correctas las prioridades de gasto? ¿en qué se debería gastar el dinero público? ¿cree que el gobierno debería gastar más? ¿cree que el gobierno podría hacer más con el dinero que tiene? Ello le daría “legitimidad” a los lugares comunes de los que habla el proyecto y a la vez daría al gobierno pistas constantes de lo que se podría hacer, mediante todo un mecanismo que aparenta realizarse bajo la idea de un “ejercicio democrático”.

- Una estrategia de difusión del desperdicio público, haciendo públicos los “casos de horror”, bajo una campaña que sorprenda a la población por la información autocrítica que se presente. La clave aquí es generar el consenso para que sean los propios secretarios y/o funcionarios los que "denuncien" los problemas, bajo la idea que el recurso que administra el gobierno no es del gobierno, sino un monto “prestado” por la población para cumplir con el deber estatal.

- Una estrategia de difusión que nos hable de un gobierno comprometido con la idea de “gastar mejor con menos”. Ello implica mostrar, con una batería constante de casos, el destino de los ahorros, los ahorros generados por los ajustes internos, así como destacar los ahorros y destinos que se pudieran dar si se realizaran todos los ajustes necesarios, sobre todo en dependencias y programas que hoy generan tanto desperdicios como asignaciones totalmente in equitativas e ineficientes.

- Una campaña de difusión de la carta de los derechos del contribuyente, que el gobierno nos informe en que gasta y como lo gasta, como parte de la estrategia de rendición de cuentas. Esta carta y los informes deberían llegar junto con carta que envía el SAT en agradecimiento por pagar los impuestos a tiempo.

Estos ingredientes de la reforma presupuestal sin adjetivos descansa en la premisa que el gasto público es del público, no del burócrata. Esta premisa de sentido común la entiende todo mundo, menos el político mexicano privilegiado que ha vivido de los huesos presupuestales, que pide más y más, sin importar en qué se gasta, o como se gasta. La disputa fiscal sobre los recortes presupuestales, y los debates recurrentes sobre el proyecto de egresos para años venideros, se centra en sólo un tema del sistema fiscal, el apartado de ingresos. El énfasis es siempre sobre más, independientemente de la lesión que ocasione a los derechos de propiedad o a la estabilidad fiscal, no sobre la necesidad de racionalizar el apartado de egresos, de gastar mejor.

Otro principio de sentido común, sin embargo, es que cuando alguien gasta dinero que no es suyo en un proyecto que no es suyo, le importará muy poco cuanto se gasta y como se lo gasta. Más aun, cuando alguien (digamos, gobernador, o presidente municipal, o algún diputado) gasta dinero que no es suyo en un proyecto que ve como suyo, le importará poco de donde vienen los dineros, más le importará muchísimo cuanto hay, y por cuanto tiempo. Estas dos premisas operan en forma perversa dentro del actual círculo político, donde los reclamos se centran alrededor de los recortes, y las baterías se gastan en pedir más—sin rendir cuentas, sin decir como y a dónde, sin el desgaste de justificar más recaudación a niveles locales.

Una reforma fiscal integral que logre el objetivo de un cambio estructural no puede iniciar ni con mayor presión recaudatoria (más y más altos impuestos, por ejemplo), ni sin una atención detallada sobre los egresos. Sólo a partir de estas dos estrategias, se respeta el principio de que el gasto público es del público. Pedir más se justifica sólo en la medida que el mayor ingreso logre un bienestar comprobable y transparente. En la actualidad, las tasas de retorno tributario son muy bajas. Los mayores gastos en “gasto social”, en gasto corriente, en gasto estatal, no reditúan en beneficios observables—vaya, ni siquiera en las obligaciones básicas del gobierno, como son la protección de los derechos de propiedad, la seguridad pública, o la paz.

Bajo esta óptica, las tasas impositivas que pagamos los causantes mexicanos son de las más altas del mundo, ya que lo que recibimos a cambio representan beneficios bastante inferiores a los que otros ciudadanos, en otros países, toman como un hecho.

El derroche presupuestal, desgraciadamente, figura poco en la agenda del debate fiscal. La mayoría de las propuestas, desde gobernadores hasta llamados para una hacienda de Estado, se concentran en como aumentar ingresos, y no en como racionalizar el gasto actual. Los costos de oportunidad son enormes, sobre todo cuando el gasto denominado “gasto social” se encuentra secuestrado por la intermediación de la burocracia mexicana. Hay mucha, pero muchísima tela de donde cortar—y cada pedazo de la tela burocrática representa oportunidades de ingreso directo para las familias más pobres del país, o recursos liberados para actividades con mayor productividad, o nuevos ahorros que permitan encontrar un destino más eficiente.

Otro principio de sentido común: a mayor gasto público, menor gasto privado. Es muy cómodo reclamar mayores botines de gasto, sin considerar las fuentes de ese gasto. Si un gobernador persiste con el berrinche tributario, debería entonces justificar su posición ante los causantes, el público que financia el gasto gubernamental. Cada peso adicional que pide un gobernador, un diputado, un burócrata iluminado, un exquisito de la academia que vive del subsidio estatal, es un peso menos para el público general, ya sea el ciudadano del presente (que paga con impuestos, y antes con inflación) o del futuro (los causantes que no han nacido pero que ya están comprometidos para hacer frente al peso de la deuda pública, o sea, imposiciones diferidas a otra generación).

Un último principio de sentido común: lo mío es mío, no de otros, ni mucho menos de un gobierno que ha servido más para pedir, quitar y expropiar que para servir, facilitar y dejar trabajar.

Una cosa es lo que es, y no otra cosa. Los déficit fiscales, de cualquier tamaño, los paga alguien-- concretamente, los causantes. Los causantes pagan ya sea a través del proceso inflacionario o a través del proceso impositivo. El gobierno, de no caer en esta disyuntiva, se ve necesitado de contraer nueva deuda, deuda que se pagan por ciudadanos actuales o por causantes futuros—los tataranietos fiscales. El déficit no es gratis, aun cuando se presente bajo fines tan bienintencionados de combatir la pobreza. Los miembros de la clase política piensan que el voto popular es un cheque en blanco para gastar. Es muy bonito decir que ahora sí habrá riqueza para todos, o que podemos elevar los salarios por decreto, o que al tenor de un dedazo se puede repartir el ingreso nacional. Empero, las consecuencias se tienen que pagar : por los causantes actuales o los tataranietos fiscales. Los políticos no se preguntan quién paga. Si se gasta mucho más allá de lo que se tiene, a la postre, se dispara la inflación, baja el poder de compra, se encarece el crédito, y se da la necesidad de legislar impuestos, nuevas cargas “públicas” para financiar las extravagancias presupuestales de nuestros representantes bienintencionados.

Los políticos que prometen distribuir la riqueza, acaban distribuyendo la pobreza. Los países más pobres son los que han aprendido que el mecanismo fiscal del presupuesto deficitario es un pésimo mecanismo para la distribuir riqueza. No hay excusas. Un déficit fiscal presupuestal conduce a menos recursos para la inversión productiva, incentiva el gasto irresponsable por parte del gobierno, y presiona las tasas de interés al tener que recurrir al endeudamiento interno.

En estas épocas de estancamiento, cuando la creatividad de las ideas debería ser un activo intelectual, es preocupante observar reclamos de populismo, llamados para aflojar las riendas monetarias, o incrementar el nivel de gasto. Es más preocupante aun cuando los llamados vienen de los empresarios más destacados del escenario nacional—llamados irresponsables, populistas, aun cuando se emiten siempre en nombre de “generar empleo y crear demanda”. La grasa es un ingrediente muy efectivo para hacer crecer un cuerpo humano, para “generar” crecimiento, independientemente si este sea horizontal, o conduzca en forma inevitable, a la gordura, o un paro cardiaco, o una enfermedad similar. Asimismo, la cocaína es otro ingrediente muy efectivo para agilizar un cuerpo flojo, letárgico, aunque efectivo para inhabilitarlo en forma permanente.

Algo similar sucede con las políticas de lo que Ricardo Medina denomina “dinero fácil”. Un déficit fiscal elevado, sostenido, no genera riqueza—no aumenta la cantidad de recurso disponible en una sociedad. Implica solamente una transferencia neta de recursos del sector productivo hacia el sector gubernamental (generalmente ineficiente en la gestión del gasto). El dinero para financiar actividades “públicas” con un aumento en el gasto no sale gratis, ni se genera ex nihilo, de la nada. Representa un recurso que se transfiere por medio del proceso inflacionario (el cual ya no ocurre en nuestro país) o por el proceso impositivo, por medio de deuda pública, o de impuestos. Si el aumento en el gasto se genera por vía de la deuda pública, empeora el riesgo país y presiona las tasas de interés hacia arriba, además de que se está generando una carga impositiva a erarios inexistentes, a generaciones que no han nacido todavía. Si se genera por la vía de impuestos, tenemos más de lo mismo, y más de lo peor.

El populismo de “dinero fácil” confunde más dinero con más poder adquisitivo. Las ventas y empleos no se aumentan con más dinero, sino con dinero que pueda comprar más. Por otro lado, la mejor forma de lograr mayor flexibilidad en la economía mexicana es por medio de cambios estructurales que logren incentivar la productividad laboral. Esta es, en el fondo, la variable que explica la falta de crecimiento, valor agregado e inversión, en la trayectoria económica del país. La reforma que podría funcionar como detonador de mayores inversiones, como el choque psicológico de confianza que rompa el letargo que sufrimos, es la reforma fiscal—basada, como siempre, no meramente en elevar el nivel de la recaudación tributaria, sino en consolidar un sistema fiscal sea parejo, transparente, y a la vez basado en una reforma hacia adentro, en el manejo del presupuesto.

Sin duda, los agitados debates presupuestales han generado una ola de propuestas sobre la reforma fiscal, el nivel del déficit público, aumento al mal llamado “gasto social”, entre otros temas de la ciencia oculta de finanzas públicas. Empero, es esencial investigar las causas de la “incultura de no pago” que impera en la sociedad mexicana, a pesar de tanto esfuerzo impopular por elevar la recaudación. Existe la percepción generalizada que los impuestos que recauda el gobierno sirven más para beneficiar a la clase política que para canalizar recursos hacia actividades públicas. Esta percepción es un reflejo que no existe transparencia sobre el origen y el uso de los fondos que se recaudan por medio del sistema impositivo. Esta imagen alimenta una cultura de cinismo fiscal que conduce, entre otras cosas, a fuertes incentivos para buscar la evasión de las responsabilidades fiscales de agentes, independientemente de argumentos sobre si la carga fiscal es baja o sobre si reducir el impuesto al valor agregado es positivo.

Una de las formas de elevar la recaudación sería a través de la certidumbre fiscal: la credibilidad en el manejo de recursos públicos, que estos sean verificables por fuentes autónomas. El reclamo de reducir impuestos pero aumentar el gasto se ha convertido en falsa bandera de la justicia social, en la medida que los abogados de gastar mas de lo que se tiene nunca explican quién pagará la factura de su irresponsabilidad fiscal. Es indudable que si la gente percibe que los impuestos se usan para consolidar la riqueza de grupos de funcionarios, y no para la protección cívica o la construcción de obras públicas, entonces habrá una tendencia natural para reclamar la devolución de los impuestos. Por ende, una forma de combatir la evasión es por medio de la transparencia fiscal.

¿Causantes o contribuyentes?

La reforma fiscal, por lo tanto, debe tener un aliado capital en la política social, en los subsidios directos, en las estrategias para sobre-compensar el cobro de impuestos en forma uniforme con aportaciones a fondos individualizados de pensiones, con esquemas de transferencias, visibles y transparentes. En materia fiscal, el privilegio de unos es la pérdida de otros. Una exención fiscal en un sector significa un mayor tributo en otro. Esta píldora es amarga, y la preferencia es evadir la realidad en vez de reconocerla. Al final del día, el debate fiscal no debe ser sobre recaudación o sobre incentivos. Es sobre un examen del gasto público, sobre lo los contribuyentes esperan de sus servidores. Si se exige más gasto, habrá que pagar la factura impositiva. Hay que tener corazón, pero hay que pensar con la cabeza. En la actualidad, los dos quintiles con menores recursos económicos (o sea, las familias mas pobres) de la población recibe, en términos per capita (por habitante) tan solo 21% de los beneficios fiscales destinados al rubro de “gasto social”, mientras que los dos primeros quintiles de la población recibe 40% de estos beneficios. Esta regresividad es patente, pero es también el resultado natural de prácticas contables corruptas, inercias en la asignación de recursos, y la ausencia de transparencia en la gestión del gasto público.

El reto fundamental, entonces, no es re-distribuir el pastel de recursos fiscales, sino formar oportunidades de mayor crecimiento. Aun así, una forma contundente de aumentar la eficiencia del gasto en el sector social sería por medio de aportaciones directas. Javier Bonilla ha planteado, en varias ocasiones, una transferencia del presupuesto que se podría convertir como el reto “trascendental” de una eventual reforma presupuestal:

Si el gobierno le quisiera dar un salario mínimo por familia a la mitad de la población, esto costaría sólo 10% del presupuesto federal. En lugar de ello el gobierno gasta cinco veces esa cantidad en “gasto social” y los pobres siguen ahí. ¿Sabe por qué? Porque el gasto se queda atrapado en el aparato federal. Hacer mejor gobierno es hacer menos gobierno, no más. Y hacer menos gobierno es dar pagos directos en lugar de hacer crecer una burocracia que, a pesar de las mejores intenciones, en poco ayuda a quienes menos tienen. Hacer transferencias monetarias directas “para que les alcance” no sólo ayuda efectivamente a la población, reduce el crimen y mejora la percepción de la justicia de la sociedad. (Javier Bonilla, “Pa´ que te Alcance”, El Economista, Mayo 9, 2003, p. 31).

Un gobierno fuerte, bajo esta visión, es un gobierno limitado, pero comprometido con sus funciones básicas. En general, u n requisito para el desarrollo a largo-plazo es un sistema tributario que maximice ingresos fiscales sin lesionar los incentivos empresariales y laborales. Suena fácil, pero el reto es capital. Los agentes económicos, en la medida que disfruten de amplia libertad fiscal, de derechos fiscales, de estabilidad fiscal, tendrán los incentivos para crear más riqueza, mayor nivel de bienestar. El especialista en la materia Paul Craig Roberts dice que “la libertad económica surgió cuando los siervos y esclavos se convirtieron en seres libres. La diferencia consistía en si la persona era o no dueña del producto de su trabajo”. Resulta, sin embargo, que los últimos años los mexicanos que forman parte del universo total de contribuyentes tienen que trabajar casi dos terceras partes del año (224 días) para cumplir con las obligaciones tributarias que impone el gobierno mexicano. Esto significa que el Estado es “dueño” de más de la mitad del fruto de nuestro trabajo, y por ende de un cierto número de jornadas laborales.

Este resultado se puede apreciar por un índice que mide la libertad fiscal—el Día de Libertad Fiscal. El cálculo de este índice, elaborado por Adolfo Gutiérrez Chávez en sus versiones 2001-2003, supone un porcentaje del ingreso bruto de las familias, junto con la estimación de diversas tasas impositivas generadas a partir de las rentas del mes, los gastos, así como los efectos de otras percepciones. Por cierto los últimos cuatro deciles del entorno económico del país absorben el total de la recaudación tributaria. Las familias de ingresos más altos pagan hasta 65% de su ingreso en impuestos, lo que arroja un día de libertad fiscal a mediados de septiembre, mientras que las familias de los deciles más pobres pagan 7% de su ingreso bruto. Esta es una muestra, de varias otras, de las distorsiones que sufre nuestro sistema fiscal. El incentivo de las familias de altos ingresos es evadir, dado el alto grado de “esclavitud fiscal” operante. Del total de los impuestos pagados, las familias más pobres aportan el 0,8%, mientras que las más ricas lo hacen en 78%. La evasión, tanto para el contribuyente más pobre como para el contribuyente más rico, es un deporte nacional no por mala fe, sino por reglas del juego que generan o imposibilidad de cumplimiento (bajos, o raquíticos, ingresos) o incentivos para evadir (sobre-fiscalización). El día de libertad fiscal es una muestra contundente de la necesidad de una profunda reforma en el sistema fiscal mexicano. Un país no puede lograr la prosperidad si el promedio de su trabajo pertenece al gobierno en razón de dos terceras partes del año. Por ello, la gran prioridad en la reforma presupuestal que necesita México debe comenzar por un proyecto de racionalización de egresos, de encontrar tela de donde cortar en el presupuesto federal.

Pocos, sin embargo, se cuestiona si hay tela de donde cortar—algo que, por cierto, equivale a contemplar la reforma fiscal interna, de adentro hacia fuera, una que inicie con el gasto público y el proceso presupuestal. En la gráfica sobre el crecimiento del gasto social anteriormente mencionada, de Quántica Consultores, Javier Bonilla demuestra que la relación entre aumento en el gasto social como proporción del gasto total, y el deterioro de la participación de la gente más pobre del país en el ingreso nacional, representa una relación inversa, sobre todo a partir de la década pasada. A más gasto social (o sea, el gasto público en proyectos llamados “sociales”), increíblemente, más pobreza. El reto, como lo plantea Bonilla, es ¿cómo explicar esto?

Es una interrogante capital. En gran parte, la explicación se deriva de la obesidad del aparato burocrático. Es decir, el crecimiento de la burocracia se come una gran parte del gasto que debería destinarse a los que menos tienen. En otro ejercicio, el mismo Bonilla nos asegura que si el gobierno hubiera mantenido el “gasto social” uniforme durante los últimos quince años y hubiera regalado la diferencia directamente a las familias más pobres, estas hoy contarían con un ingreso por familia tres veces mayor al que tienen hoy. Este sería, entre otros múltiples beneficios, la principal virtud de encontrar “tela de donde cortar”. Un ahorro de tan sólo 10 por ciento en los proyectos de egresos que se han presentado a partir de la ultima década, incluyendo el presupuesto para 2005, equivale a un monto alrededor de 140 mil millones de pesos—cifra mucho mayor al ingreso adicional estimado por concepto de la reforma fiscal. Una décima parte— ¿acaso es mucho pedir un apretón del 10% en todo el ejercicio del gasto? Habría mucho, muchísimo recurso para fines de aliviar, incluso superar la pobreza.

Sin embargo, ¿porqué tanta resistencia a esta medida de austeridad, o una reforma fiscal “de adentro”? La razón es que atenta contra el mercado de rentas gubernamentales. No hay justificación fiscal, menos una vez que se calcula el alto costo de oportunidad, de mantener vivas entidades improductivas o irrelevantes, que le cuestan al causante así como a las tantas familias más necesitadas que podrían recibir esos recursos en forma directa, sin el ogro filantrópico como inoperante intermediario.

El universo de burócratas totales ha crecido once veces en los últimos treinta años. Este universo, como cualquier otro, defiende sus intereses, sus rentas. Los miembros están repartidos en 365 dependencias. Algunas son necesarias, ciertamente. Pero debemos cuestionar si no hay tela donde cortar, si no podemos llegar al 10% de ahorro como el resto de los mortales mexicanos, cuando encontramos entidades paraestatales tal como Productos Forestales Mexicanos, o Notimex, o el Fondo Nacional de Turismo; u otras entidades como la Oficina del Artículo 27 Constitucional, Registro Agrario Nacional, Centro de Estudios Superiores de Turismo, y tantos más. Vaya, ¿cómo es posible que en Los Pinos se operen más de 2.000empleados, contra 1.700 en la Casa Blanca de EUA? Verdaderamente, que no se insista que no hay tela de donde cortar.

Hacia una cultura de crecimiento

La reforma presupuestal, y la determinación del gobierno que realmente queremos (el nivel de gasto y el tamaño del aparato estatal), es una de las reformas estructurales más importantes que requiere nuestro país para consolidar las bases institucionales de una sociedad abierta, basada en la libertad económica. En las palabras de Mario Vargas Llosa, nuestra sociedad sufre el “miedo a la libertad”. Ello exige trascender la disputa ideológica, y política. Este es el desafío que presenta una reforma presupuestal integral, sin adjetivos.

En este sentido, la prioridad de gobiernos comprometidos con la transformación es aterrizar un programa con características de abajo hacia arriba: realizar iniciativas micro, como una reforma en el gasto federal del gobierno, que en conjunto generen un clima más rentable de crecimiento. Este reto es parte de lo que Andrés Velasco llama los “retos de la modernización liberal”. El platea tres retos: hacer congruente la reforma económica con la reforma política; procurar que los beneficios del cambio en su totalidad se filtren a todoslos sectores sociales; y neutralizar los factores “pre-modernos” que ponen en entredicho la estabilidad del cambio estructural. El reto, entonces, es re-escribir las reglas del intercambio de bienes y servicios, en un país donde estas reglas han sido diseñadas para obstaculizar la actividad cotidiana.

No hay soluciones mágicas. La reforma estructural toma tiempo, toma esfuerzo, y es necesariamente integral. Ya nos advierte Ruth Richardson: un avance en materia fiscal que no sea acompañado por uno similar en materia monetaria o material laboral no surte el efecto integral deseado, e impone una carga desproporcional en uno de varios rubros de la reforma global. En materia presupuestal, es esencial reconocer el sentido común que el privilegio de unos siempre es la pérdida de otros, que una exención fiscal en un sector significa mayor tributo en otro. Al final del día, insistimos: el debate fiscal debe comenzar con un examen sobre el gasto público, sobre lo que la sociedad general espera del gobierno. Si se exige más gasto, habrá que pagar la factura: con impuestos especiales o sobre consumo o sobre ingreso; o con endeudamiento interno, lo que significa impuestos para futuras generaciones. Pero a partir de un nivel de gasto público, empieza la desviación de recursos escasos que podrían destinarse a usos más productivos por agentes individuales.

El reto no es re-distribuir la riqueza, bajo el mito servicial del gasto social, sino distribuir oportunidades de crecimiento. En el largo plazo, la política pública exitosa debe atacar problemas estructurales con soluciones estructurales. El objetivo, por lo tanto, no es sólo cambiar el marco jurídico para lograr crecimiento o competitividad o confianza. Esos son sólo medios, aunque de vital importancia, para alcanzar un sólo fin: transformar la enorme riqueza potencial de nuestra nación en riqueza que permita a los habitantes lograr un mayor nivel de vida, y vivir mejor: riqueza real.

Quisiera agradecer a Juan Carlos Leal y Javier Bonilla Castañeda, y en especial a Adolfo Gutiérrez Chávez, por sus valiosas aportaciones en la elaboración de este trabajo.